“`html

เงินสดจะหายไป? ‘บาทดิจิทัล’ เขย่าร้านค้า-แผงลอย

การเปลี่ยนผ่านสู่ยุคดิจิทัลได้ส่งผลกระทบต่อทุกมิติของสังคม รวมถึงระบบการเงินที่กำลังก้าวเข้าสู่รูปแบบใหม่ การมาถึงของเงินบาทดิจิทัล หรือ Central Bank Digital Currency (CBDC) ซึ่งพัฒนาโดยธนาคารแห่งประเทศไทย ได้จุดประกายให้เกิดการถกเถียงในวงกว้าง โดยเฉพาะอย่างยิ่งในประเด็นที่ว่าอนาคตของเงินสดจะเป็นอย่างไร และผู้ประกอบการรายย่อยจะปรับตัวกับการเปลี่ยนแปลงครั้งใหญ่นี้ได้อย่างไร

ประเด็นสำคัญที่น่าสนใจ

- เงินบาทดิจิทัล (CBDC) คือเงินตราที่ออกโดยธนาคารกลางในรูปแบบดิจิทัล มีมูลค่าเทียบเท่าเงินบาทปกติ และมีความมั่นคงสูง แตกต่างจากคริปโทเคอร์เรนซีที่มีความผันผวน

- การเปลี่ยนผ่านสู่สังคมไร้เงินสดจะเกิดขึ้นอย่างค่อยเป็นค่อยไป โดยเงินสดจะยังไม่หายไปในทันที แต่บทบาทจะลดลงเมื่อผู้คนคุ้นเคยกับการชำระเงินดิจิทัลมากขึ้น

- ร้านค้าและแผงลอยซึ่งเป็นฐานรากสำคัญของเศรษฐกิจไทย คือกลุ่มที่ได้รับผลกระทบโดยตรงและเผชิญความท้าทายในการปรับตัวเข้าสู่ระบบการชำระเงินแบบใหม่

- ภาครัฐกำลังพิจารณามาตรการสนับสนุนผู้ประกอบการรายย่อย เช่น การอำนวยความสะดวกในการแลกเปลี่ยนเงินดิจิทัลเป็นเงินสด (Cash Out) เพื่อลดอุปสรรคในการดำเนินธุรกิจ

- ความปลอดภัย ความน่าเชื่อถือ และการสร้างความเข้าใจที่ถูกต้องให้แก่ประชาชน คือกุญแจสำคัญที่จะทำให้การนำเงินบาทดิจิทัลมาใช้งานประสบความสำเร็จในวงกว้าง

บทนำสู่ยุคใหม่ของการเงินไทย

ประเด็นคำถามที่ว่า เงินสดจะหายไป? ‘บาทดิจิทัล’ เขย่าร้านค้า-แผงลอย ได้กลายเป็นหัวข้อสนทนาที่สำคัญในสังคมไทย สะท้อนถึงการเปลี่ยนแปลงโครงสร้างพื้นฐานทางการเงินครั้งประวัติศาสตร์ การทดลองใช้เงินบาทดิจิทัลโดยธนาคารแห่งประเทศไทยไม่ได้เป็นเพียงการพัฒนาเทคโนโลยี แต่เป็นการส่งสัญญาณถึงทิศทางของเศรษฐกิจในอนาคตที่ธุรกรรมทางการเงินจะสะดวก รวดเร็ว และโปร่งใสมากยิ่งขึ้น การเปลี่ยนแปลงนี้มีความเกี่ยวข้องโดยตรงกับประชาชนทุกคน ตั้งแต่ผู้บริโภคทั่วไปไปจนถึงผู้ประกอบการรายย่อยที่เคยพึ่งพิงเงินสดเป็นหลักในการทำมาค้าขาย การทำความเข้าใจถึงผลกระทบและความท้าทายที่อาจเกิดขึ้นจึงเป็นสิ่งจำเป็น เพื่อให้ทุกภาคส่วนสามารถเตรียมความพร้อมและปรับตัวได้อย่างทันท่วงที

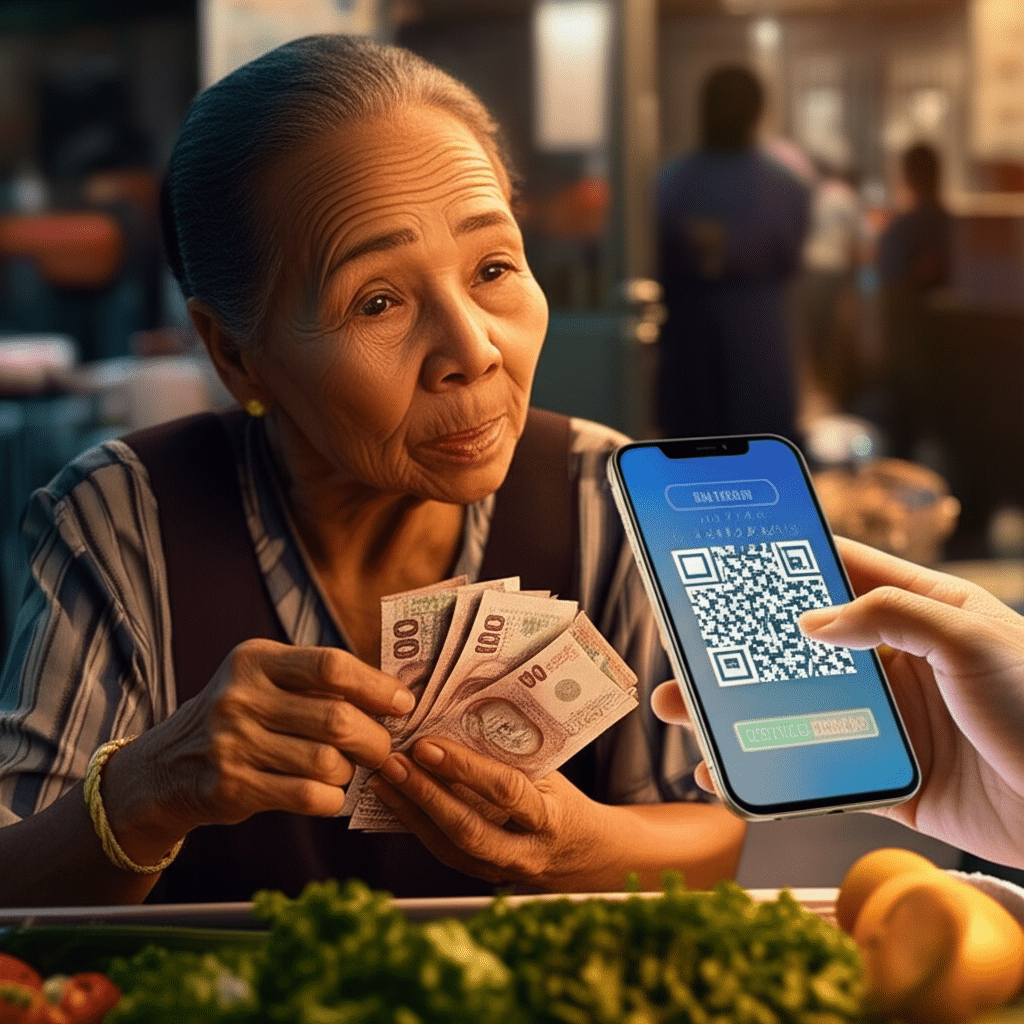

การเปลี่ยนแปลงนี้เกิดขึ้นในบริบทที่พฤติกรรมการใช้จ่ายของผู้คนได้เปลี่ยนไปอย่างมาก โดยเฉพาะหลังจากการแพร่ระบาดของโควิด-19 ที่ผลักดันให้การชำระเงินผ่านแอปพลิเคชันและการสแกน QR Code กลายเป็นเรื่องปกติในชีวิตประจำวัน ดังนั้น การมาถึงของเงินบาทดิจิทัลจึงอาจไม่ใช่การปฏิวัติที่พลิกโฉมอย่างฉับพลัน แต่เป็นการต่อยอดและเร่งกระบวนการเปลี่ยนผ่านไปสู่สังคมไร้เงินสดให้สมบูรณ์ยิ่งขึ้น อย่างไรก็ตาม สำหรับกลุ่มร้านค้าแผงลอยและธุรกิจขนาดเล็ก การเปลี่ยนแปลงนี้อาจนำมาซึ่งอุปสรรคและความกังวลที่ต้องได้รับการแก้ไขอย่างเป็นระบบ

ทำความเข้าใจ ‘เงินบาทดิจิทัล’ (CBDC) คืออะไร?

ก่อนจะวิเคราะห์ถึงผลกระทบในวงกว้าง การทำความเข้าใจถึงนิยามและคุณลักษณะของเงินบาทดิจิทัลเป็นสิ่งสำคัญอันดับแรก เพื่อให้เห็นภาพที่ชัดเจนว่าเงินรูปแบบใหม่นี้แตกต่างจากเงินสดและสินทรัพย์ดิจิทัลอื่น ๆ ที่มีอยู่ในปัจจุบันอย่างไร

นิยามและความแตกต่างจากเงินรูปแบบอื่น

เงินบาทดิจิทัล (Digital Baht) หรือที่เรียกในทางเทคนิคว่า Central Bank Digital Currency (CBDC) คือ เงินตราที่ออกโดยธนาคารกลางของประเทศ (ในที่นี้คือธนาคารแห่งประเทศไทย) ในรูปแบบดิจิทัล ซึ่งหมายความว่ามันเป็นหนี้สินของธนาคารกลางโดยตรง และมีสถานะทางกฎหมายเทียบเท่ากับธนบัตรและเหรียญกษาปณ์ที่ใช้กันอยู่ในปัจจุบัน กล่าวคือ 1 บาทดิจิทัล มีมูลค่าเท่ากับ 1 บาทเสมอ

จุดเด่นที่สำคัญคือความน่าเชื่อถือและความมั่นคง เนื่องจากได้รับการรับรองจากธนาคารกลาง ซึ่งแตกต่างอย่างสิ้นเชิงจากคริปโทเคอร์เรนซี (Cryptocurrency) เช่น Bitcoin หรือ Ethereum ที่ถูกสร้างขึ้นโดยภาคเอกชนบนระบบกระจายศูนย์ (Decentralized) และมีมูลค่าผันผวนสูงตามกลไกตลาดและแรงเก็งกำไร เงินบาทดิจิทัลจึงถูกออกแบบมาเพื่อใช้เป็นสื่อกลางในการชำระค่าสินค้าและบริการ ไม่ใช่สินทรัพย์เพื่อการลงทุน

| คุณลักษณะ | เงินสด (ธนบัตร/เหรียญ) | เงินบาทดิจิทัล (CBDC) | คริปโทเคอร์เรนซี |

|---|---|---|---|

| ผู้ออก/ผู้ควบคุม | ธนาคารแห่งประเทศไทย | ธนาคารแห่งประเทศไทย | ภาคเอกชน (ระบบกระจายศูนย์) |

| รูปแบบ | กายภาพ (จับต้องได้) | ดิจิทัล (รหัสคอมพิวเตอร์) | ดิจิทัล (รหัสคอมพิวเตอร์) |

| ความผันผวนของมูลค่า | ไม่มี (มูลค่าคงที่) | ไม่มี (มูลค่าคงที่เทียบเท่าเงินบาท) | สูงมาก |

| สถานะทางกฎหมาย | ชำระหนี้ได้ตามกฎหมาย | ชำระหนี้ได้ตามกฎหมาย | ไม่ถือเป็นเงินตรา (สินทรัพย์ดิจิทัล) |

| ความปลอดภัย | เสี่ยงต่อการสูญหาย/ถูกขโมย | ได้รับการรับรองความปลอดภัยจากธนาคารกลาง | ขึ้นอยู่กับแพลตฟอร์มและผู้ใช้งาน |

คุณสมบัติและกลไกการทำงานเบื้องต้น

เงินบาทดิจิทัลจะทำงานผ่านระบบโครงสร้างพื้นฐานดิจิทัลที่พัฒนาขึ้นโดยเฉพาะ ผู้ใช้งานจะมีกระเป๋าเงินดิจิทัล (Digital Wallet) เพื่อใช้ในการรับ-จ่ายเงิน การทำธุรกรรมจะเกิดขึ้นผ่านการใช้โค้ดคอมพิวเตอร์ ทำให้กระบวนการรวดเร็วและมีประสิทธิภาพ ลดขั้นตอนที่ยุ่งยากของการใช้เงินสด เช่น การนับเงิน การทอนเงิน การฝาก-ถอน หรือการเก็บรักษาเงินสดจำนวนมากให้ปลอดภัย

ข้อดีที่สำคัญคือการช่วยขับเคลื่อนเศรษฐกิจในภาพรวมให้มีพลวัตมากขึ้น เนื่องจากอัตราการหมุนเวียนของเงินในระบบจะเร็วขึ้น ข้อมูลธุรกรรม (ที่ไม่ระบุตัวตน) ยังสามารถนำไปใช้วิเคราะห์เพื่อกำหนดนโยบายเศรษฐกิจได้อย่างแม่นยำและทันท่วงที นอกจากนี้ยังช่วยลดต้นทุนในการบริหารจัดการเงินสดของประเทศ ทั้งในด้านการพิมพ์ธนบัตร การขนส่ง และการทำลายธนบัตรเก่า

อนาคตของเงินสด: จะถูกแทนที่โดยสมบูรณ์หรือไม่?

คำถามสำคัญที่หลายคนสงสัยคือ การมาถึงของเงินบาทดิจิทัลจะทำให้ธนบัตรและเหรียญที่ใช้อยู่ทุกวันนี้หมดความหมายไปหรือไม่ ข้อมูลและแนวโน้มในปัจจุบันชี้ให้เห็นภาพอนาคตที่ชัดเจนยิ่งขึ้น

แนวโน้มการเปลี่ยนผ่านสู่สังคมไร้เงินสด

ผู้เชี่ยวชาญส่วนใหญ่เห็นตรงกันว่า เงินสดจะไม่หายไปในทันที แต่บทบาทและความสำคัญจะลดลงอย่างต่อเนื่อง การเปลี่ยนผ่านจะเป็นไปอย่างค่อยเป็นค่อยไป โดยเงินสดและเงินดิจิทัลจะยังคงใช้งานควบคู่กันไปอีกระยะหนึ่ง เพื่อให้เวลาประชาชนและภาคธุรกิจในการปรับตัว โดยเฉพาะกลุ่มผู้สูงอายุหรือผู้ที่อาศัยในพื้นที่ห่างไกลซึ่งอาจยังไม่สะดวกในการเข้าถึงเทคโนโลยีดิจิทัล

การเปลี่ยนแปลงนี้เป็นทิศทางของอนาคต ที่เงินสดจะค่อยๆ ถูกแทนที่ด้วยบาทดิจิทัลในระยะยาว แต่ไม่ใช่การยกเลิกการใช้เงินสดในชั่วข้ามคืน

ปัจจุบัน สังคมไทยได้แสดงให้เห็นถึงความพร้อมในการยอมรับการชำระเงินดิจิทัลในระดับสูง เห็นได้จากการเติบโตของการใช้จ่ายผ่าน Mobile Banking, E-Wallet และการสแกน QR Code ที่แพร่หลายไปทั่วประเทศ ตั้งแต่ห้างสรรพสินค้าขนาดใหญ่ไปจนถึงร้านค้าริมทาง การเปลี่ยนแปลงนี้สะท้อนให้เห็นว่าผู้คนเริ่มคุ้นเคยและมองเห็นถึงความสะดวกสบายของการทำธุรกรรมโดยไม่ต้องพกพาเงินสด

ปัจจัยเร่งที่ทำให้การใช้เงินสดลดลง

นอกจากการพัฒนาเทคโนโลยีแล้ว ยังมีปัจจัยอื่น ๆ ที่ช่วยเร่งกระบวนการเปลี่ยนผ่านนี้ให้เร็วยิ่งขึ้น:

- การแพร่ระบาดของโควิด-19: สถานการณ์ดังกล่าวเป็นตัวกระตุ้นสำคัญที่ทำให้ผู้คนหลีกเลี่ยงการสัมผัสธนบัตรและเหรียญ เพื่อลดความเสี่ยงในการแพร่กระจายของเชื้อโรค ส่งผลให้การชำระเงินแบบไร้สัมผัส (Contactless Payment) ได้รับความนิยมเพิ่มขึ้นอย่างก้าวกระโดด

- นโยบายภาครัฐ: โครงการกระตุ้นเศรษฐกิจต่าง ๆ ที่ผ่านมา เช่น “คนละครึ่ง” หรือ “เราเที่ยวด้วยกัน” ได้ส่งเสริมให้ทั้งประชาชนและร้านค้าจำเป็นต้องเรียนรู้และใช้งานแอปพลิเคชันสำหรับการรับ-จ่ายเงิน ซึ่งเป็นการสร้างความคุ้นเคยและทักษะดิจิทัลในวงกว้าง

- การเข้าถึงสมาร์ทโฟนและอินเทอร์เน็ต: การขยายตัวของโครงข่ายอินเทอร์เน็ตและราคาของสมาร์ทโฟนที่เข้าถึงง่ายขึ้น ทำให้ประชากรส่วนใหญ่ของประเทศสามารถเข้าถึงบริการทางการเงินดิจิทัลได้สะดวก

ผลกระทบโดยตรงต่อร้านค้าและแผงลอย

ในขณะที่ผู้บริโภคจำนวนมากพร้อมรับการเปลี่ยนแปลง ผู้ประกอบการรายย่อย โดยเฉพาะร้านค้าและแผงลอย กลับเป็นกลุ่มที่ต้องเผชิญกับความท้าทายมากที่สุด เนื่องจากรูปแบบธุรกิจของพวกเขามีความผูกพันกับการใช้เงินสดมาอย่างยาวนาน

ความท้าทายในการปรับตัวของผู้ประกอบการรายย่อย

ร้านค้าและแผงลอยส่วนใหญ่ในประเทศไทยยังคงรับชำระเงินด้วยเงินสดเป็นหลัก การเปลี่ยนมาใช้ระบบเงินบาทดิจิทัลจึงอาจก่อให้เกิดอุปสรรคหลายประการในช่วงแรก:

- การเข้าถึงเทคโนโลยี: ผู้ประกอบการบางราย โดยเฉพาะผู้สูงอายุ อาจไม่มีสมาร์ทโฟนหรือไม่คุ้นเคยกับการใช้งานแอปพลิเคชันที่ซับซ้อน

- ความรู้ความเข้าใจ: การขาดความเข้าใจในระบบเงินดิจิทัลอาจทำให้เกิดความกังวลเกี่ยวกับความปลอดภัย ความยุ่งยากในการจัดการบัญชี หรือกลัวว่าเงินจะไม่ได้เข้ากระเป๋าทันที

- เงินทุนหมุนเวียน: ร้านค้าจำนวนมากใช้เงินสดที่ได้รับจากลูกค้าในแต่ละวันเพื่อซื้อวัตถุดิบสำหรับวันถัดไป การที่เงินเข้าสู่ระบบดิจิทัลอาจทำให้เกิดความกังวลเรื่องสภาพคล่อง หากกระบวนการแลกเปลี่ยนเป็นเงินสดทำได้ไม่สะดวกหรือมีค่าธรรมเนียม

- โครงสร้างพื้นฐาน: ในบางพื้นที่ สัญญาณอินเทอร์เน็ตอาจไม่เสถียร ซึ่งเป็นอุปสรรคสำคัญต่อการทำธุรกรรมดิจิทัล

แนวทางช่วยเหลือและนโยบายภาครัฐ

ภาครัฐและธนาคารแห่งประเทศไทยตระหนักถึงความท้าทายเหล่านี้เป็นอย่างดี จึงมีการพิจารณาแนวทางช่วยเหลือเพื่อให้การเปลี่ยนผ่านเป็นไปอย่างราบรื่น หนึ่งในแนวทางที่สำคัญคือการออกแบบระบบให้ร้านค้าสามารถนำเงินดิจิทัลมาแลกเปลี่ยนเป็นเงินสด (Cash Out) ได้โดยง่ายและมีค่าใช้จ่ายน้อยที่สุด อาจทำผ่านตัวแทนทางการเงิน (Banking Agent) หรือจุดบริการที่เข้าถึงสะดวก เพื่อช่วยให้ร้านค้ายังคงมีเงินสดหมุนเวียนสำหรับใช้จ่ายในส่วนที่จำเป็นได้

นอกจากนี้ ยังมีความจำเป็นต้องมีการจัดอบรมและให้ความรู้แก่ผู้ประกอบการรายย่อยอย่างทั่วถึง เพื่อสร้างความมั่นใจและแนะนำวิธีการใช้งานระบบอย่างถูกต้องและปลอดภัย ซึ่งจะต้องอาศัยความร่วมมือจากหลายภาคส่วน ทั้งสถาบันการเงิน หน่วยงานภาครัฐ และภาคเอกชน

เจาะลึกโครงการภาครัฐและเงินบาทดิจิทัล

โครงการกระตุ้นเศรษฐกิจของรัฐบาล โดยเฉพาะโครงการแจกเงินดิจิทัล 10,000 บาท ถือเป็นกรณีศึกษาที่น่าสนใจและอาจเป็นตัวเร่งสำคัญที่ทำให้ประชาชนได้สัมผัสและเรียนรู้การใช้งานเงินดิจิทัลในวงกว้าง

เงื่อนไขการใช้เงินดิจิทัล 10,000 บาท

ตามข้อมูลที่เปิดเผยในเบื้องต้น เงินดิจิทัลในโครงการกระตุ้นเศรษฐกิจเฟส 3 นี้ มีเงื่อนไขสำคัญคือ ประชาชนผู้ได้รับสิทธิ์จะไม่สามารถแลกเป็นเงินสดได้โดยตรง แต่จะต้องนำไปใช้จ่ายผ่านระบบดิจิทัลกับร้านค้าที่เข้าร่วมโครงการเท่านั้น จุดประสงค์หลักคือเพื่อกระตุ้นให้เกิดการใช้จ่ายและการหมุนเวียนของเงินในระบบเศรษฐกิจอย่างแท้จริง แทนที่จะถูกถอนออกมาเป็นเงินสดและเก็บไว้

เงื่อนไขดังกล่าวมีนัยสำคัญต่อการผลักดันให้เกิดการใช้งานเงินดิจิทัลในระดับฐานราก ทั้งผู้ซื้อและผู้ขายจะถูกบังคับให้เรียนรู้การทำธุรกรรมผ่านแอปพลิเคชัน ซึ่งจะช่วยสร้างโครงสร้างพื้นฐานและทักษะดิจิทัลที่จำเป็นสำหรับการเปลี่ยนผ่านไปสู่เงินบาทดิจิทัลในอนาคต

ข้อพิจารณาในการผ่อนคลายกฎเกณฑ์

อย่างไรก็ตาม เพื่อให้โครงการเกิดประโยชน์สูงสุดและลดอุปสรรคในการใช้งาน ได้มีการหารือถึงแนวทางการผ่อนคลายเงื่อนไขบางประการ เช่น การขยายขอบเขตการใช้งานจากระดับตำบลหรืออำเภอให้กว้างขึ้น เพื่อเพิ่มความยืดหยุ่นและอำนวยความสะดวกให้แก่ประชาชนในการจับจ่ายใช้สอย การปรับเปลี่ยนเงื่อนไขเหล่านี้สะท้อนให้เห็นถึงความพยายามในการสร้างสมดุลระหว่างเป้าหมายการกระตุ้นเศรษฐกิจกับการสร้างประสบการณ์ใช้งานที่ดีให้แก่ประชาชน ซึ่งเป็นสิ่งสำคัญที่จะทำให้ผู้คนเปิดใจยอมรับเทคโนโลยีใหม่นี้

ความท้าทายและความเชื่อมั่นของประชาชน

นอกเหนือจากความท้าทายด้านเทคนิคและโครงสร้างพื้นฐานแล้ว อุปสรรคที่สำคัญที่สุดอาจเป็นเรื่องของความรู้สึกและความเชื่อมั่นของประชาชน ซึ่งเป็นปัจจัยชี้ขาดความสำเร็จของการนำเงินบาทดิจิทัลมาใช้งาน

ประเด็นด้านความปลอดภัยและความน่าเชื่อถือ

ความกังวลหลักของประชาชนจำนวนมากคือเรื่องความปลอดภัยของข้อมูลและเงินในระบบดิจิทัล เนื่องจากผู้คนคุ้นเคยกับความรู้สึกของการมีเงินสดอยู่ในมือที่สามารถจับต้องได้ การเปลี่ยนไปใช้เงินที่อยู่ในรูปแบบของรหัสคอมพิวเตอร์อาจทำให้เกิดความรู้สึกไม่มั่นคง โดยเฉพาะเมื่อมีข่าวการหลอกลวงทางออนไลน์หรือการแฮกข้อมูลปรากฏให้เห็นอยู่บ่อยครั้ง

ธนาคารแห่งประเทศไทยได้ให้ความสำคัญกับประเด็นนี้อย่างยิ่ง โดยยืนยันว่าระบบเงินบาทดิจิทัลจะถูกออกแบบให้มีมาตรฐานความปลอดภัยทางไซเบอร์ในระดับสูงสุด มีการป้องกันการปลอมแปลงและการโจรกรรมข้อมูลอย่างรัดกุม ความน่าเชื่อถือของเงินบาทดิจิทัลนั้นเทียบเท่ากับเงินบาทปกติทุกประการ เนื่องจากมีธนาคารกลางเป็นผู้ค้ำประกัน ซึ่งแตกต่างจากสินทรัพย์ดิจิทัลอื่น ๆ ที่ไม่มีผู้รับผิดชอบที่ชัดเจน

การสร้างความเข้าใจและการยอมรับในวงกว้าง

การสื่อสารและการให้ความรู้แก่ประชาชนอย่างต่อเนื่องและโปร่งใสเป็นสิ่งจำเป็นอย่างยิ่ง เพื่อลดความสับสนและตอบข้อกังวลต่าง ๆ ที่อาจเกิดขึ้น ต้องมีการอธิบายให้ชัดเจนว่าเงินบาทดิจิทัลคืออะไร มีประโยชน์อย่างไร และมีความปลอดภัยเพียงใด การสร้างความเข้าใจที่ถูกต้องจะช่วยลดช่องว่างระหว่างเทคโนโลยีกับผู้ใช้งาน และทำให้ประชาชนเปิดใจยอมรับการเปลี่ยนแปลงได้ง่ายขึ้น การทดลองโครงการในวงจำกัด (Pilot Test) ก่อนนำมาใช้จริงในวงกว้าง ก็เป็นอีกหนึ่งกลยุทธ์สำคัญที่ช่วยให้สามารถระบุและแก้ไขปัญหาที่อาจเกิดขึ้นได้ล่วงหน้า

บทสรุป: เตรียมพร้อมรับมืออนาคตการเงินไทย

การมาถึงของ ‘บาทดิจิทัล’ ไม่ได้หมายความว่าเงินสดจะหายไปในวันพรุ่งนี้ แต่เป็นการส่งสัญญาณที่ชัดเจนถึงการเริ่มต้นยุคใหม่ของระบบการเงินไทยที่ขับเคลื่อนด้วยเทคโนโลยีดิจิทัล การเปลี่ยนแปลงนี้มาพร้อมกับโอกาสในการเพิ่มประสิทธิภาพและความสะดวกสบายในการทำธุรกรรมทางการเงิน แต่ในขณะเดียวกันก็สร้างความท้าทาย โดยเฉพาะสำหรับผู้ประกอบการรายย่อยอย่างร้านค้าและแผงลอยที่ต้องปรับตัวเพื่อความอยู่รอด

ความสำเร็จของการเปลี่ยนผ่านครั้งใหญ่นี้ขึ้นอยู่กับความร่วมมือของทุกภาคส่วน ทั้งภาครัฐที่ต้องวางนโยบายและโครงสร้างพื้นฐานที่เอื้ออำนวย, ภาคการเงินที่ต้องพัฒนาระบบที่ปลอดภัยและใช้งานง่าย และภาคประชาชนและธุรกิจที่ต้องเปิดใจเรียนรู้และปรับตัวเข้ากับวิถีทางการเงินรูปแบบใหม่ การเตรียมความพร้อมและติดตามข้อมูลข่าวสารอย่างใกล้ชิด คือหนทางที่ดีที่สุดในการรับมือกับอนาคตการเงินที่กำลังจะมาถึง เพื่อให้สามารถใช้ประโยชน์จากเทคโนโลยีใหม่ได้อย่างเต็มศักยภาพ

“`